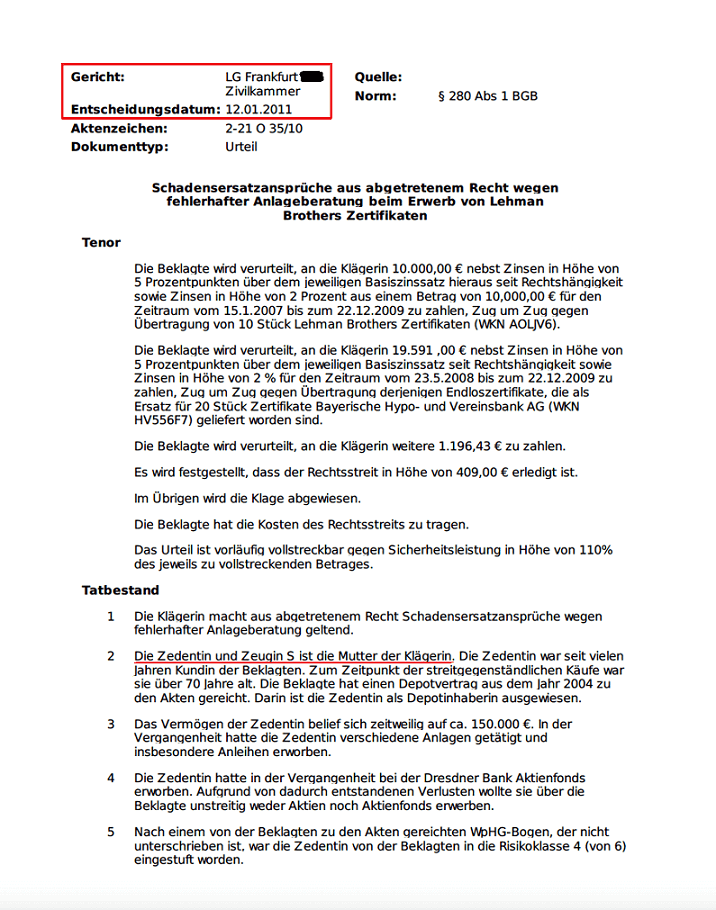

Urteil derselben Zivilkammer des Landgerichts Frankfurt am Main vom 12.01.2011 in einer Lehmanklage

Quellen: Jusmeum.de, openjur.de

Dieselbe Zivilkammer des Landgerichts Frankfurt am Main spricht am 12.01.2011 folgendes Urteil in einer Lehmanklage gegen eine Sparkasse. Vergleichen Sie bitte die Substanz der beiden Urteilsbegründungen in diesem und in meinem Fall. Für mich war das Ergebnis dieses Vergleichs ein Grund mehr, zu einer Sparkasse zu wechseln, weil für mich das Wort "Bankerbonus" hier eine ganz neue Bedeutung bekommen hat.

Alles, was in der Begründung dieses Urteils an fundierten Argumenten gegen die beklagte Sparkasse vorgetragen wird, wird in meinem Fall als reine Spekulation gegen die Zessionarin und Klägerin gewendet oder ganz weggelassen:

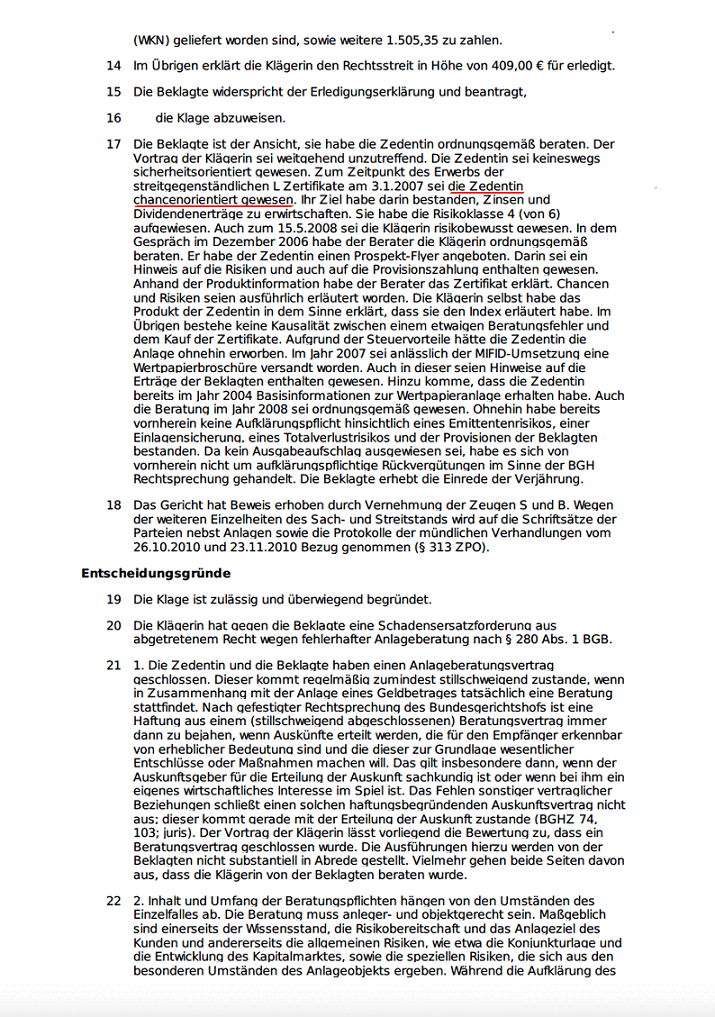

- Die Anlagestrategie "chancenorientiert" der Anlegerin zum Zeitpunkt des Kaufs - meine war "sicherheitsorientiert"

- Der fehlende Hinweis auf das Emittentenrisiko einerseits und die fehlende Verpflichtung zum Hinweis auf das Verlustrisiko für das eingesetzte Kapital andererseits

- Die Aufklärungspflicht im Einzelfall

- Die Meinung des Gerichts zur Bedeutung der negativen Aktienerfahrung des Anlegers für die Hinweispflicht auf das Emittentenrisiko im Vergleich zu meinem Fall

- Die Aussage eines Sparkassenberaters zum tatsächlichen Sachverhalt der Aufklärung über das Emittentenrisiko in den Produktunterlagen von Geldinstituten bis mindestens 15.05.2008

Die Anspruchstellerin ist die Zedentin. Sie tritt ihre Forderung vor Gericht ab an die Zessionarin, um diese in die Klägerrolle und sich selbst in die Zeugenrolle zu bringen. Vor Gericht tritt

lediglich die Zedentin als Zeugin auf. Die Zessionarin als Klägerin erscheint gar nicht vor Gericht. Ihre Funktion übernimmt der Klägeranwalt genauso, wie der Beklagtenanwalt die Funktion der Bank übernimmt. Deren

Zeuge ist der Bankberater. Diese formalrechtliche Konstruktion der Abtretung der Forderung ist in Klagen gegen eine Bank wegen Falschberatung notwendig und üblich, weil nur so Stimmengleichheit zwischen Kläger

und Beklagten erreichbar ist. Das wird in solchen Fällen deshalb immer so gemacht. Doch seien Sie vorsichtig bei der Wahl Ihres Zessionars: Durch die Abtretung geht

Ihre Forderung auf den Zessionar über. § 398 Satz 2 BGB: Mit dem Abschluss dieses Vertrags tritt der neue Gläubiger an die Stelle des bisherigen Gläubigers

.

Weitere Quellen: Dieser Auszug aus dem direkt darunter stehenden Link "Abtretung - Was ist das?",

zweiter Absatz unter der Überschrift "Was ist eine Abtretung?": Bei der Abtretung verliert der übertragende Gläubiger (Zedent) alle Rechte an der abgetretenen Forderung. Der empfangende Gläubiger (Zessionar) dagegen erwirbt durch die Abtretung alle Ansprüche, mit den

dazugehörigen Rechten und Nebenrechten, an der Forderung

, §§ 398 ff. BGB, Absatz "Konsequenzen der Abtretung": Durch eine Abtretung geht die Forderung auf den Zessionar über. Dies ergibt sich

aus § 398 S. 2 BGB.

. Eselsbrücke: "Der Zedent flennt, der Zessionar schreit Hurra!".

Der Zessionar erwirbt durch den Abtretungsvertrag im Erfolgsfall also Ihre ursprünglichen Ansprüche gegen die beklagte Bank. Aus diesem Grund ist die Zessionarin und Klägerin in diesem Fall eine Verwandte ersten Grades. Aber in meinem Fall der Abtretung an eine Verwandte sechsten Grades muss mit einer Inszenierung zwischen Richterin und Justiziar der beklagten Bank erst noch geklärt werden, ob die Abtretung rechtmäßig ist!

Das unter Punkt 24 zitierte Urteil des OLG Frankfurt a.M., Az. 23 U 348/05 datiert vom 15.10.2008, genau ein Monat nach der Lehmanpleite. In jener Zeit hat kein Geldinstitut in seinen Produktprospekten auf das Emittentenrisiko hingewiesen. Die beklagte Bank zeigt dies sehr anschaulich in ihrem Produktprospekt vom September 2008 zu einer anderen "Zinsanleihe", die natürlich wieder ein getarntes Zerifikat ist, ein zweites Mal im Anschreiben, ein drittes Mal im Rückzahlungsprofil. Das änderte sich erst im Jahr 2009, vermutlich als Konsequenz aus dem Desaster mit den Lehmanzertifikaten (Beispiel 1, Beispiele 2 und 3).

Aber in dem entscheidenden Satz der Urteilsbegründung in meinem Fall wird behauptet, die dort beklagte Bank hätte entgegen der damals üblichen Praxis in ihrem

Rückzahlungsprofil einen Hinweis darauf geliefert, dass eine Kapitalgarantie bei dem Zertifikat nicht gewährleistet ist

- eine glatte vorsätzliche Falschaussage zur Urteilsbegründung.

Beachten Sie bitte auch die Ausführungen zum tatsächlichen Sachverhalt hinsichtlich der Aufklärung über das Emittentenrisiko in den Produktunterlagen von Geldinstituten im streitgegenständlichen Zeitraum.

Re Aufklärungspflicht im Einzelfall

, Punkt 25:

-

Schlechte Bonität des Emittenten

: Warum wohl hat die Emittentin Rettung beim Staat gesucht und Leistungen aus dem Finanzmarktstabilisierungsfonds in Anspruch genommen? -

Warum wohl hatte ich als

Kunde ein besonderes Sicherheitsbedürfnis?

Aus diesem einfachen Grund. -

In einem solchen Fall entspricht die empfohlene Geldanlage dem Anlageziel des Kunden nicht und darf ihm daher von vornherein nicht als für ihn geeignete Empfehlung angeboten werden.

Dies in einem Urteil zu schreiben keine drei Monate nach dem vorsätzlichen Fehlurteil gegen mich, empfinde ich als beispiellose Verhöhnung durch dieses Gericht. -

Hintergrund seien die zuvor erlittenen Kursverluste gewesen

(Punkt 26). Vergleichen Sie diese Begründung bitte mit der Begründung meines sicherheitsorientierten Anlageverhaltens. Ich hatte mich aufgrund meiner negativen Erfahrungen mit Aktien im Jahre 2000 endgültig aus allen risikobehafteten Anlageformen verabschiedet und ausschließlich in stockkonservative Anlagen investiert, fast immer Festgeld. Dieses Anlageverhalten führte nachgewiesen zur Einstufung meiner Anlagestrategie als "sicherheitsorientiert" durch die Beklagte selbst. Mein Ausstieg aus risikobehafteten Anlageformen im Jahre 2000 folgt sogar zweifelsfrei aus der von der Beklagten selbst mit ihrer Klageerwiderung präsentierten Aktienübersicht.

Was unter Punkt 30 steht, gilt erwiesenermaßen ebenso in meinem Fall (erster Beweis, zweiter Beweis), auch wenn dies in der Klageerwiderung und in der Vernehmung der Zeugin B wahrheitswidrig geleugnet wird.

Was unter Punkt 31 steht, gilt nach Wissen der Richterin ebenso in meinem Fall.

dass damals generell auf ein Emittentenrisiko nicht hingewiesen worden sei

("damals" bezieht sich auf die Beratungstermine 28.12.2006 und 15.05.2008). Nur in meinem Fall war das angeblich alles ganz anders

(Beweis aus der Vernehmung der Zeugin der Bank, Beweis aus der Urteilsbegründung)!

Mit dieser Aussage bekundet hier ein Sparkassenberater eine Tatsache, die der Vorsitzenden Richterin dieser Zivilkammer des Landgerichts Frankfurt am Main aus ihrer Berufspraxis und zahllosen von ihr entschiedenen

Lehmanklagen ebenso bekannt ist und die die gegenteilige Behauptung in ihrer Urteilsbegründung hinsichtlich eines angeblichen Hinweises im angeblich besprochenen Rückzahlungsprofil,

dass eine Kapitalgarantie bei dem Zertifikat nicht gewährleistet ist

, zweifelsfrei widerlegt. Diese Behauptung der Richterin in ihrem Urteil wird vom Rückzahlungsprofil Lügen gestraft.

Den klaren und zweifelsfreien Beleg für die Aussage, dass damals generell auf ein Emittentenrisiko nicht hingewiesen worden ist

liefert ausgerechnet die beklagte Bank selbst mit den Produktunterlagen ihres

Angebots einer "Zinsanleihe", die natürlich in Wirklichkeit wieder ein getarntes Zertifikat ist, noch am 24.09.2008, fast vierzehn Monate nach der streitgegenständlichen

Beratung.

Der Vorsitzenden Richterin der zuständigen Zivilkammer des Landgerichts Frankfurt am Main war, wie hier deutlich zu sehen, sehr wohl bekannt, dass damals generell auf ein Emittentenrisiko nicht hingewiesen worden ist

.

In meinem fast zeitgleichen Verfahren will sie davon aber nichts gewusst haben, wie sie in ihrer Urteilsbegründung behauptet. Dass ihr diese Falschaussage als vorsätzlich bekannt war, beweist ausgerechnet auch das

Oberlandesgericht in seinem Abweisungsbeschluss vom 08.06.2011 gegen den Berufungsantrag. Damit steht fest, dass die Falschaussage im Urteil vom 22.10.2010 nicht auf einer

bloßen Fahrlässigkeit oder einem bloßen Versehen beruht. Nach allen bekannten Umständen, dem Vorliegen des Rückzahlungsprofils, diesem Urteil und der Berufserfahrung der Vorsitzenden Richterin, handelte diese

zweifelsfrei vorsätzlich.

Beachten Sie bitte in diesem Kontext auch die weiter oben zitierten Ausführungen eines Urteils des OLG Frankfurt am Main zur generell fehlenden Aufklärungspflicht für einen möglichen Totalverlust einer Anlage.